ページ番号:583550746

償却資産の評価と課税

償却資産とは、土地及び家屋以外の事業の用に供することができる資産で、その減価償却額又は減価償却費が法人税法又は所得税法の規定による所得の計算上、損金又は必要な経費に算入されるもののうち、その取得価額が少額である資産その他の政令で定める資産以外のものをいいます。

例えば、法人や個人の方が、事業用として所有している土地・家屋以外の構築物、機械、器具及び備品等の資産が対象となります。

その他、償却資産の申告についての疑問は、以下のリンクから申告の手引きをご参照ください。

![]() 令和8年度固定資産税(償却資産)申告の手引き(PDF・1,325KB)

令和8年度固定資産税(償却資産)申告の手引き(PDF・1,325KB)

評価額の算出方法

償却資産の取得価額を基礎として、その耐用年数と取得後の経過年数に応ずる価値の減少(減価)を考慮して算出します。

前年中に取得した資産の計算式

- 評価額=取得価額×(1-減価率×2分の1)

前年前に取得した資産の計算式

- 評価額=前年度の評価額×(1-減価率)

注記:算出した評価額が取得価額の5パーセントを下回った場合、その資産を事業に使用している限り取得価額の5パーセントの額が評価額となります。

耐用年数に応ずる減価率及び減価残存率一覧表

![]() 耐用年数に応ずる減価率及び減価残存率一覧表(PDF・49KB)

耐用年数に応ずる減価率及び減価残存率一覧表(PDF・49KB)

計算例

| 資産の名称 | 取得年月 | 取得価額 | 耐用年数 | 減価率 |

|---|---|---|---|---|

| パソコン | 令和4年3月 | 23万円 | 4年 | 0.438 |

評価額の計算は、以下のとおりです。

前年中に取得した資産

- 令和5年度の評価額=23万円×(1-0.438×2分の1)=17万9630円

前年前に取得した資産

- 令和6年度の評価額:17万9630円×(1-0.438)=10万952円

- 令和7年度の評価額:10万952円×(1-0.438)=5万6735円

- 令和8年度の評価額:5万6735円×(1-0.438)=3万1885円

- 令和9年度の評価額:3万1885円×(1-0.438)=1万7919円

- 令和10年度の評価額:1万7919円×(1-0.438)=1万70円<1万1500円

注記:令和10年度で算出額が取得価額の5パーセント(1万1500円)より小さくなるため、令和10年度以降の評価額は1万1500円となります。

課税標準額の算出方法

各資産の評価額を合計した額が「決定価格」となり、この額に千円未満の端数を切捨てた額が「課税標準額」となります。

また、課税標準の特例(わがまち特例)の適用を受ける資産がある場合は、該当資産の評価額にそれぞれ特例率を乗じて得た額を基に課税標準額を算出します。

注記:償却資産の課税標準額が150万円未満の場合は、課税されません。

![]() 課税標準の特例の対象となる償却資産(一部抜粋)(PDF・106KB)

課税標準の特例の対象となる償却資産(一部抜粋)(PDF・106KB)

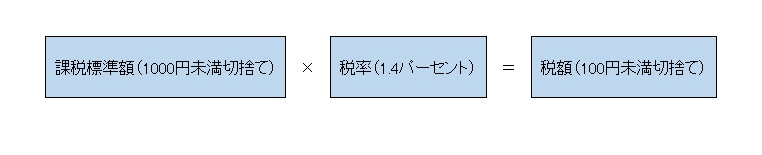

税額の算出方法

課税標準額に税率の1.4パーセントを乗じて得た額に、100円未満を切捨てた額が税額となります。

税務会計の取扱いと主な相違点

| 項目 | 固定資産税の取扱い | 税務会計の取扱い |

|---|---|---|

| 償却資産の期間 | 賦課期日制度(1月1日) | 事業年度制度 |

| 償却資産の方法 | 原則として定率法 (「旧定率法」の償却率と同じ率である「固定資産評価基準別表第15」の減価率を採用) |

定率法・定額法の選択制(建物は定額法) 【定率法選択の場合】 旧定率法:平成19年3月31日以前に取得 250パーセント定率法:平成19年4月1日から平成24年3月31日の間に取得 200パーセント定率法:平成24年4月1日以後に取得 |

| 評価額の最低限度 | 取得価額の5パーセント | 備忘価額(1円) |

| 前年中の新規取得資産 | 半年償却(2分の1) | 月割償却 |

| 圧縮記帳の制度(注記1) | 制度無し | 制度あり |

| 特別償却・割増償却・即時償却(租税特別措置法) | 制度無し | 制度あり |

| 増加償却・耐用年数の短縮・陳腐化償却資産の一時償却・耐用年数の確認制度(注記2) | 賦課期日現在までに税務署等で承認を受けたものについて適用 | 制度あり |

注記1:圧縮記帳の制度は認められませんので、国庫補助金等で取得した資産で取得価額を圧縮したものについては、圧縮前の取得価額を記入してください。

注記2:この制度を利用している方は償却資産の申告の際に、税務署長や国税局長の承認を受けた届出書のコピーを添付してください。(詳しくはお近くの税務署等の国税機関にお尋ねください。)